みなさまこんにちは!

5年ほど前から不動産投資に興味を持っているamuuです。

しかし面倒くさがりの私は、いつも物件情報や不動産価格の推移などを見るだけで断念!

とりあえず億り人になるまでは不動産は買わない予定。

しかし数少ない(笑)知り合いや、問い合わせフォームから時々聞かれるのが…

「不動産が値上がりしてるって聞いたけど本当ですか?」

「ワンルームマンション投資って儲かるんですか?」

「元手が少なくて儲かる不動産投資をしたい!」

というもの。

そんなあなたに言いたいことはただ1つ。

そのままじゃ悪い不動産屋さんにカモネギにされるよ!!怒笑

というわけで、知り合いが変な不動産投資に引っかからないように記事を書くことにしました!

この記事を読んでもらえれば「ワンルームマンション投資はいかに儲からないか」ということがよくわかると思います。(←不動産屋とかが手数料で儲かるだけ)

ぜひ記事を参考にし、カモネギにされないよう知識を身につけましょう!

〜目次〜

ワンルームマンション投資とは

ワンルームマンション投資とは、その名の通り

単身世帯に向けたマンションの一室を購入し、賃貸として貸し出すことで家賃収入を得る

というものです。

ある程度人が入るマンション一棟買おうと思うと、中古でも1億円ぐらいは必要です。

しかしワンルームマンションなら2000〜3000万円ぐらいで買えます。

そこで比較的安価で始められる不動産投資として、ワンルームマンション投資の人気が上がりつつあるのです。

簡単にメリット、デメリットをまとめてみました。

メリット

- 比較的少ない自己資金で始められる

- 必要経費が抑えられる

- わずかだが節税効果がある

- 資産になる

デメリット

- 空室リスクが高い(1Rは入れ替わり激しい)

- 節税効果が小さい(経費が少ないので)

- 資産価値が落ちる可能性が高い

- 売りたい時に売れない(3ヶ月以上売却にかかることも)

- サブリース手数料が取られる(ローン組む条件に入っている)

補足:サブリースとは

入居者による家賃の滞納というリスクがを管理業者が一括借上げして、家賃保証するサービスのこと。

家賃の全額を保証するわけではなく、毎月の家賃収入から10%~20%の手数料を差し引かれます。

不動産デジタル

ではざっくりワンルームマンション投資について理解していただいたところで、続いてはなぜ儲からないかを分かりやすく解説していきます!

なぜ99.9%儲からないのか

ここからは具体例を用いて解説していきます!

さて、あなたはこのトリックに気づくでしょうか…?

- 場所:東京都郊外 最寄駅徒歩15分

- 価格:2000万円

- 広さ:1DK 25㎡

- 想定家賃:70,000円/月

- 借入金:フルローンで2000万円(頭金0円でOK)

- 借入期間:35年

- 金利:年利2%

- 返済額:66,252円

一見儲かりそうなこの物件…詳しく計算してみましょう!

まずは利益と経費を計算

この物件、一見すると…

「家賃収入70000円-返済額66252円=毎月3748円儲かるじゃん!」

と思いませんか?

しかしパッとみただけで、この物件が儲かるかどうかは分かりません。

きっちり経費を見せてもらい、実際に利益が出るかどうか計算してみましょう!

ちなみにこれは、私が実際に提示されたことのある条件です…苦笑

- 固定資産税:マンション価格の1.4%=280万÷35年=80,000円/年

- 修繕積立金・管理費:15,0000/年

- サブリース手数料:家賃の10%で84,000円/年

- 火災保険料:50,000円/年

- ローン返済金:795,000円/年

つまり合計で1159,024円/年経費がかかります!

それに対して家賃収入はというと…

70,000円×12ヶ月=840,000円

つまり…

1159024−840000=年間約31万円も損するという恐ろしい物件!!

この約31万円を35年垂れ流したら、合計で1116万円も損することに!!!!!

しかし、不動産屋も馬鹿ではありません。

次にあなたにこのように言ってきたとしたらどうでしょうか?

優しくない不動産屋はこう口説いてくる!

年間31万円も損じゃないか!これは買わないよ!

いえいえお客様!よく考えてみてください。

年間31万円、つまり35年で1100万円ほど払えば2000万円の物件があなたのものになるんですよ!

900万円もお得じゃないですか!

あれ?ほんとだなあ…お得なのかも?

ちょ、ちょっと待ちなさ〜い!!騙されてるよ!

口車に騙されてはいけません。

冷静に考えてみてください。

35年後、東京都郊外の物件価格が2000万円の価値を保っていると思いますか?

答えはノー!少なくとも半分ぐらいの価値になっているでしょう。

単純に劣化するしね…💦

つまり、35年後2000万円のこのワンルームマンションは1000万円ぐらいの価値になります。

1116万円払って、1000万円の物件を手に入れても116万円も損することに…

しかも、このワンルームマンションを売る時には仲介手数料や印紙代、抵当権抹消登記費用などさまざまな経費がかかります。

100万円ぐらい経費がかかるとしたら、200万円以上損することになります。

しかもワンルームマンションってなかなか売れないんです!!

3ヶ月以上経っても売れないという声を、ちょこちょこ聞きます…(東京でそれだからねぇ)

35年後売りたい時に売れるかどうかは、ほぼギャンブルです。

そもそも「家賃収入と経費を計算して赤字の時点で何のために不動産買ったんだ」って感じですよねぇ〜

この物件しかも利回り5%ぐらいしかないし、6%以下の物件は買わない方が…

(私はケチだからできれば8%はないと買わないと思う…)

ワンルームマンション投資で儲かった人の例

99.9%の例外、0.1%の儲かった場合の話もしておきます。

それは2011〜2015年ぐらいに不動産を買った人です。

アベノミクスの前〜最中は、日経平均が10000円を下回っていました。

つまり日経平均が約30000円ほどへ回復し、不動産価格も上昇したわけです。

つまりこれからワンルームマンションを買っても、価格は下がる可能性が高いということ!

日経平均が40000円や50000円になるときは、不動産価格も上昇するでしょうが…

その場合は株を買う方がいいです。

借金背負って、毎月3万円の赤字を出し、価値が落ちるであろう不動産の管理するより…

毎月3万円投資信託や積立NISAに回し、ほったらかしのほうが、増える確率はグーンと上がります!

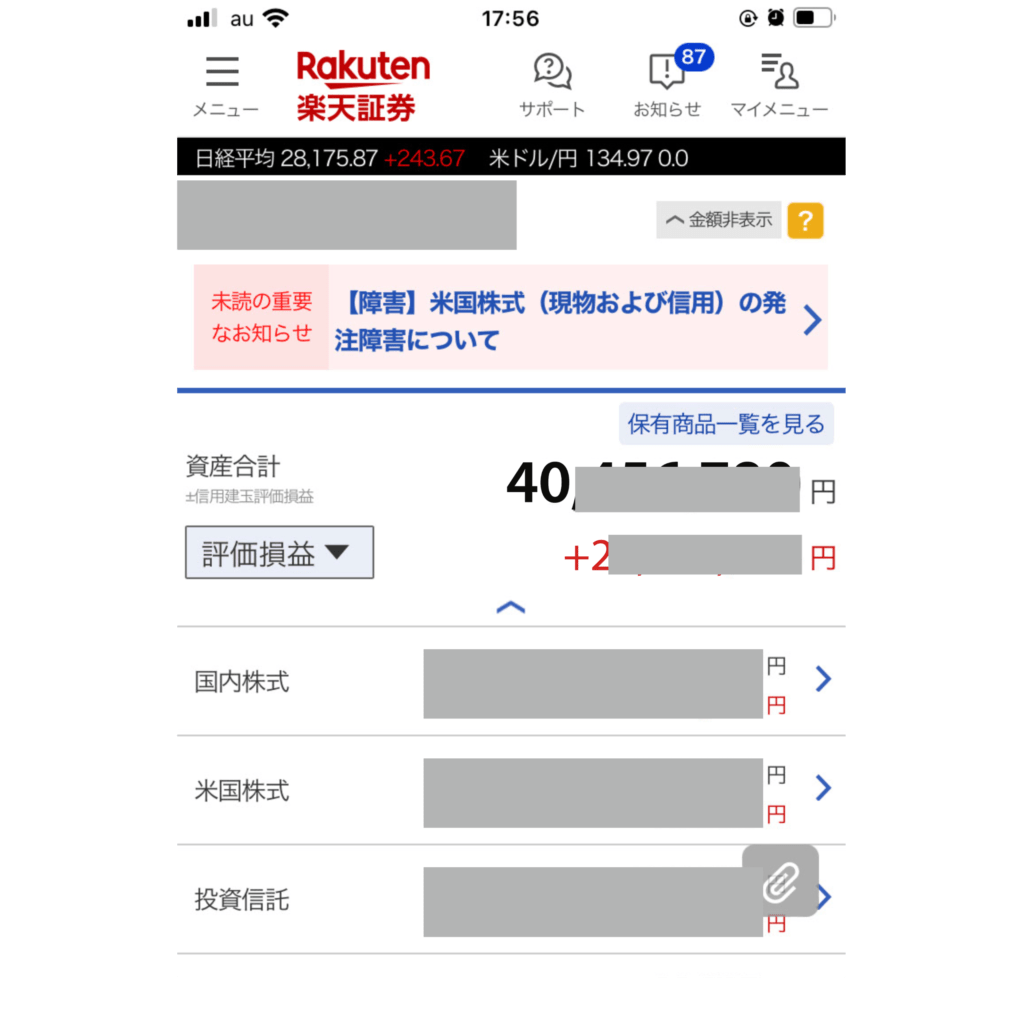

私は7年ほど前から、楽天証券で数年前まで成長株集中投資、現在は主に積立NISA・その他投資信託(REITやETFなど)をしています。

あとは20万円キャッシュバックに引かれてDMM.com証券も開設しましたが、キャッシュバックを受け取れる条件だけ満たして放置するという有様です…(DMMさんごめんなさい)

不動産投資は面白いと聞くので、いつかは所有したいと思っていますが、ワンルームは99%しません笑

というわけで、現状ワンルームマンション投資は儲かりません!!

参考にしていただけると嬉しいです。

まとめ:ワンルームマンション投資は99.9%儲からない!

ここまで読んでくださりありがとうございます!

長くなりましたのでまとめます。

- ワンルームマンション投資とは単身向けに貸し出す部屋を1つ購入し、貸し出すことで利益を得るもの

- メリットは初期投資や経費が少ないこと、大きなデメリットは赤字になるリスクが高いこと

- ワンルームマンション投資は不動産会社や系列業者が儲かるように、いろいろ調整されていることが多い

- 利回りが6%以下の不動産投資は損することが多いのでやめとけ!

- 不動産投資において、価値は年々落ちていくと考えておくべき

- 不動産ローンを35年払うよりも、投資信託を35年積み立てた方が有益

- とにかくカモネギにされないようにきちんと計算しよう!笑

少しでも参考になれば嬉しいです!

最後までご覧いただきありがとうございました!

\他のおすすめ記事はこちら/